中秋佳節愉快,

假期好好放鬆,

與三五好友聚聚閒聊也是不錯。

這次閒聊的主題不外乎就是中秋變盤,

可是Will對這個好像沒感覺,

因為Will買的開發金和鴻海,

成本都離淨值沒有很遠,

所以下跌時也比較沒感覺,

而反觀今年初台積電股價615元,

淨值83.62元,

上半年台積電賺了16.96元,

但股價卻從615元跌到475元,

下跌了140元,跌幅22.76%,

明明賺了16.96元,

結果股價卻跌了140元,

這就是股價距離淨值太遠,

獲利和眼光費別人早就拿走了,

而風險則是由你來承擔,

這樣的情況下,

就算台積電今年賺30元,

你也不一定能賺錢,

畢竟你付出了太多年的獲利取得了台積電股權。

而前陣子Will的文章提到淨值的部分,

對於金融股有壽險的公司來說可能比較會失準,

因為壽險部位會有持有商品的訂價變動,

而去影響到淨值的變化,

就像是南山人壽影響了潤泰集團的淨值,

以及開發金第二季法說會,

中壽的持有部位影響到開發金的淨值,

但是只要適足率夠,

基本上就不會被金管會介入,

也不必擔心會有甚麼太大的風險!

開發金短中長線分析

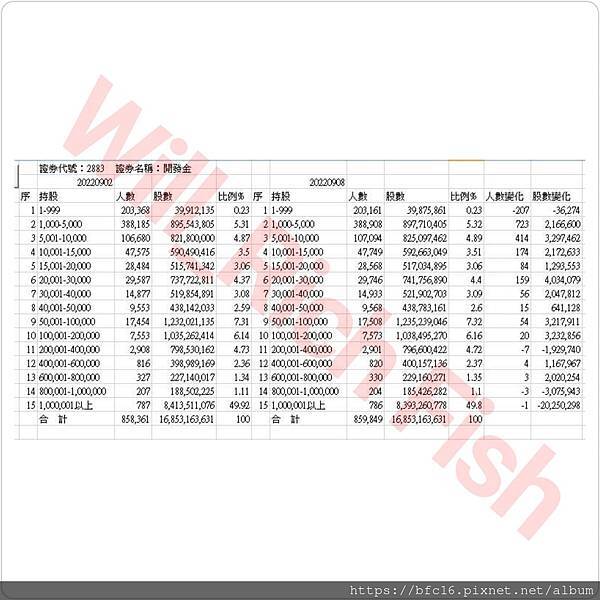

2022/09/08這週,

持有400張以上的人共有2140人。

持有400張以下的人共有857709人。

持有十張以下的奈米戶則有699163人。

一千張以上大戶有786人。

2022/09/02這週,

持有400張以上的人共有2137人。

持有400張以下的人共有856224人。

持有十張以下的奈米戶則有698233人。

一千張以上大戶有787人。

從2022/09/02至2022/09/08日一週後。

十張以下奈米戶增加了930人。

一千張以上大戶增加了-1人。

整體股東人數增加了1488人。

股價從13.15來到這週收盤13.05。

中間一度來到12.8的點位做一個支撐。

這一週變化,

外資持股從23.0%來到22.9%,

這週呈現買入-7244張,

投信部分這週總共買入5138張。

這週關鍵卷商有以下:

瑞士信貸

+13.02(12109)

美商高盛

+13.03(6593)

新加坡商瑞銀

+13.03(5721)

第一金

+12.95(2866)

凱基-台北

+13.04(1887)

富邦

+13.08(1208)

港商麥格理

+13.07(1185)

元大

-12.98(21525)

摩根大通

-12.98(6430)

台灣摩根士丹利

-12.96(4512)

臺灣企銀-埔墘

-12.94(1614)

日盛-鳳山

-13.11(1486)

美林

-12.96(1324)

法銀巴黎

-12.94(1221)

這幾週籌碼外資持續續賣,

而美商高盛則轉買。

這週每日週轉率狀況

09/05周轉率0.24%。

09/06周轉率0.21%。

09/07周轉率0.28%。

09/08周轉率0.15%。

這週官股共買了4653張,

其中兆豐與第一金買最多。

這是官股加碼第十八週。

1.

開發金八月EPS0.11元,

看起來營收有繼續照著Will七月,

那時候預想的劇本走,

整年度如果可以來到EPS大於1.53,

其實就是優於去年了。

我們再複習一下:

去年一整年EPS2.34元,

扣除和解費和賣大樓EPS為1.53元,

以去年1.53元配1元來看,

配息率大概是65%,

如果以這個邏輯來看,

其實就跟2021/2020年一樣,

所以不用覺得去年賺多配息率少,

你只要把去年那些業外一次性獲利,

拿來當作是買中壽的籌碼即可,

接下來就是好好確認百分之百認列中壽後,

開發金EPS可不可以突破往年的0.8元上下,

來到1.5元以上的表現!

而今年八月累積EPS為1.11元,

1.53-1.11=0.42元,

0.42元還有四個月可以努力,

一個月來個0.11~0.20都有機會超過,

除非接下來四個月金融有更劇烈的震盪,

不然要少於1.53其實蠻困難的!

我們來看看八月中壽在獲利上較七月少,

但是凱基終於止損開始重新賺錢,

而開發資本則是繼續賠錢...,

然後凱基銀行則是穩穩地獲利。

而開發金的中壽在法說會說了,

八月後淨值會回升,

應該是美國十年期的公債殖利率的關係,

而如果海外債券漲對於壽險來說是利多的話,

我們就可以慢慢觀察看看第三季的財報表現。

2.

這次假期Will被問到基金和債券,

問題是這樣的:

為什麼我不選擇研究其他金融商品,

而是只專注在股票上呢?

原因無他,

就是我喜歡管理我的財產,

明明就是買一樣的標的,

為什麼我要去多付手續費和管理費,

給一個基金管理人去幫我代操,

然後再下警語說,

投資有風險,請詳閱公開說明書,

這樣等於是賺了都是他的,

賠了你要自己負責,

所以不要傻傻地去買衍生金融商品,

因為這些券商就是為了賺錢,

才花時間幫你去包裝金融商品,

以基金來說,

購買時,

股票型要先付3%,

債券型要付1.5%,

買了後每年還要付帳戶管理費,

經理費,保管費,每年1.5~3%,

我就想問,

這些基金背後投資的是什麼呢?

如果是股票型的當然就是投資股票,

一般股票的股利率4~6%,

比較好的例如開發金和鴻海,

每年股利率至少5%,

不論這些基金挑到什麼股票,

一定就是從股市中去挑,

第一年你一毛錢都還沒有賺到,

基金就先拿走你5~6%交朋友了,

這樣你覺得自己的報酬率,

會比我挑的原汁原味個股好嗎?

你自己買個股還不需要付申購費,

也不用每年付管理費,

這時間久了後,

一定是投資原汁原味的股票會勝出,

這也沒有什麼好說的,

這時有人說有一些基金績效很好,

確實沒有錯,但你要了解一件事,

一些基金為了追求高報酬,

他們會去追一些高風險的投機股,

這些投機股在上漲時,

報酬率很高,績效很好看沒錯,

但投機股不可能一直維持下去,

所以時間久了後,一定是會受重傷,

大家不要忘了一件事,

投機股的原因就是玩誰是最後一隻老鼠,

有人贏就有人輸,

人在股海中浮沉,

哪有不淹死的人,

基金賠了後,

他只要說投資一定有風險,

基金投資有賺有賠,

申購前應詳閱公開說明書,

這樣就都不關他們的事了,

意思就是拿你的錢去冒極大的風險,

他們也不會痛,

所以聽完我的一席話後,

就知道自己有多韭菜了,

你每年要付管理費,基金費,

還要被倒貨瘋狂價的成長股,

聽完後就知道投資不做功課有多蠢了。

3.

元大:

0050持有張數為15.73W張,佔比為0.85%。

0055持有張數為6447張,佔比為4.82%。

006203持有張數為354張,佔比為0.72%。

00713持有張數為6807張,佔比為0.90%。

00850持有張數為7322張,佔比為0.95%。

國泰:

00878於2021年6月底時持有5.7W張,佔比為3.55%;

於09月08日時持有張數到18.87W張,佔比為2.30%。

00736於2021年12月時張數為47張,佔比為0.45%;

於09月08日時張數為31張,佔比為0.26%。

這週元大/國泰ETF大部分都是加碼,

其他沒什麼特別的。

圖片皆擷取於新聞公開資訊與Goodinfo,

以上分享,切勿跟單,損益自負!

留言列表

留言列表